零.前情提要

在最近的這一段時間 EPD的股價也隨著油價一同的回升

突破了20元大關 雖然這九個月來 EPD本身的業務表現與股價可以說是脫鉤的

EPD的業務我在簡單介紹一下 大致上有四個部門分別為

NGL(液化天然氣)部門、原油部門、天然氣部門與化工與精緻油品部門

從NGL與原油管道運輸服務、分餾與液化天然氣、丙烯生產運輸等等

很多人以為管道公司就一定是運送原油的觀念是不對的 事實上管道可以運輸許多東西

EPD本身來講就是以NGL的液化與運輸為主 全美國有約25%的NGL是EPD製造出來的

全美超過60%的NGL是由EPD公司負責運輸的 以及至少30%的NGL出口也是經由EPD的碼頭管道運輸

是美國重要的NGL製造與輸送的中樞 是美國NGL產業中無可取代與不可或缺的關鍵公司

NGL是一種混合的液化氣體 從乙烷到多烷經成分都可以液化並稱為NGL

除了做完動力燃料與家用取暖烹飪以外 當中的乙烷與丙烷更是可以合成為重要的化工原料乙烯與丙烯

基本上我們日常生活的大多數用品都來自於乙烯與丙烯兩種原料的組成 非常重要

而除了EPD的主力部門NGL以外

原油部門佔比就大約15~20%左右營收 天然氣與精緻部門大約20~30%總和

總結來講 EPD就是一家以NGL為主的中游管道與處理公司 就讓我們來看看Q3的表現吧

一.Q3的整體表現

1.財務表現

營業利潤相對於去年為-6% 稅後淨利略增一些

OCF暴跌 但是DCF(可分配現金流量)與調整後EBITDA是持平的

這其實有點玩味的空間 像是會季準則上認定的問題

個人傾向使用DCF也就是公司定義的"實際上"可以拿來分配使用的現金流來當作標準

所以以此來看2020Q3的營運利潤與現金流已經與去年相差無幾了

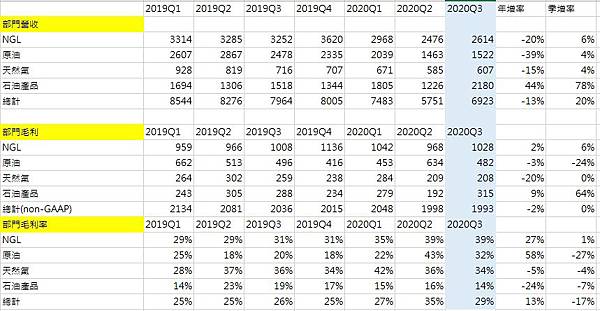

2.個別部門財務表現

營收總體來講NGL 原油與天然氣都仍然不如去年 倒是石油製品的營收大增

毛利方面 除了天然氣大減以外 石油製品年增率9% NGL與原油與去年持平

EPD這類型公司有一個特別的地方 就是看營收不太準 主要是看毛利

主要的利潤來源都是已經簽訂好的(Fee-Based)合約決定 並且以量議利潤

但是在營收的認定上似乎會與商品價格有所連動 舉例來講從Q3的原油衰退-39%營收

但是利潤卻只有衰退3% 以及NGL營收衰退20% 但是毛利卻上升了2%

毛利從合約簽訂後就已經決定好範圍了 營收比較像是從毛利與商品(原油與氣體)價格反推出來的

與一般公司的商業邏輯不太一樣 但是我也不太確定啦~~

在合約類型方面也幾乎都是以最為穩定的Fee-based合約為主(以數量計價 不會被商品價格影響的合約)

3.營運關鍵數據

NGL方面管道運輸量略微衰退 但是碼頭運輸量比去年增加 但是比Q2少了一些是一個不太好的徵兆

運輸與儲存的單位利潤略比去年高 維持前兩季的水平不變

NGL的分餾量大增 根據公司說法是由於化工公司對於產品(尤其是乙烯)的需求強烈

原油部分運輸量與碼頭運輸量都遠比去年來的低 但是單位利潤雖比Q2低但是仍遠高於去年

天然氣的運輸量與單位利潤都遠比去年低 這也造成毛利大跌的原因

石油製品最大的量點在於單位利潤的大幅提升 接近50% 十分驚人

最後就運輸量來講 Q3的液體(原油+NGL)與天然氣的運輸量都只有去年90%水平

液體部分主要是原油運輸量下滑造成的 液體的碼頭運輸量也只有去年8成

出口的業務也尚未回復

二.公司對於未來看法與相關資訊

1.電話會議摘要與公司未來預估

※石化工業對於我們的產品 尤其是乙烯與丙烯需求強烈 部分原因來自於疫情造成的

食品包裝與相關防疫產品的強烈需求

※我們認為原油價格信號即將到來。考慮到全球需求的複蘇以及美國生產商的裁員,

鑽井和完井活動創紀錄的基礎以及急劇下降的曲線以及全球缺乏油氣投資的共同作用,

我們認為原油價格上漲的價格信號可能最早會在明年下半年出現

※在2020年第三季度,我們根據回購計劃回購了3400萬美元或200萬普通單位。年初至今

我們已回購1.74億美元或830萬普通單位,約佔年初至今運營現金流的4%。

此外,EPD的分銷再投資計劃和員工單位購買計劃在第三季度在公開市場上共購買了

3,300萬或約180萬個EPD普通單位。目前這些計劃已在公開市場上購買了1.04億美元或約510萬個EPD普通單元。

※自上季以來我們最近已投入使用約14億美元的資產,還有41億個項目仍在建設中。

我們在第三季度的資本投資為7.05億美元,其中包括8300萬美元的維護型資本支出。

截至9月30日的九個月資本投資為27億美元,其中包括2.26億美元的維護型資本支出。

我們預計2020年的資本投資約為32億美元,其中3億美元將用於維護型資本支出。我們目前預計,到2021年和2022年,

增長資本投資分別約為16億美元和8億美元。我們的資本支出預測不包括擬議中的SPOT離岸原油碼頭,該碼頭尚待政府批准,我們預計今年不會收到。

※我們很可能在第三季度達到了本年度的營運資金使用高峰,但預計下一季度的使用資金將會有所增加。

我們已將2020年和2021年的計劃增長資本支出減少了約15億美元。我們還專注於成本控制。

在今年的前九個月中,企業的運營成本比預算低了2.6億美元,我們全年的持續資本支出預計將比原始預算低1億美元。

隨著資本支出的減少 可以預期未來將會有更多的現金流淨流入 但是流入數量並不確定

2.債務與流動性狀況

雖然EPD目前的金融總債務高達近300億(47%總資產)

但是近一年內到期的債務大約為13億美元 目前EPD現金有10.3億再加上50億信貸額度

短期內沒有還款的壓力 並且每年可以產出60多億的現金流量 在未來成長型資本支出降低的情況下

會擁有比目前更充裕的自由現金流量可供使用 應該至少五年內都不會有財務上的問題發生

3.季度資本配置

從19年到今年第三季

可以看到資本支出的比例一直在降低 明年更是預計直接下降一半 後年再砍一半

投資與收購相關企業的支出也非常的低

可以看出EPD將資金的運用逐漸轉為債務的償還來優化資產負債表

配息大約都維持60%的水平 這是產業的共同特徵 用高配息來吸引投資人

雖然說疫情的確造成了石油上游產業劇烈的影響

但是其實長期供過於求的原油供應 讓這場頁岩油氣革命也已經到了尾聲了

EPD大幅減低成長性資本支出 並且專注於財務槓桿的降低

都間接顯示未來幾年的美國油氣產業的前景是黯淡的

從未來的工程表中可以看到 EPD幾乎就只是將2021的項目作完就好

僅有在利潤較高的石油製品上面 有新的設施機會在2022~2023年會執行

三.月貓觀點

1.短期觀點

疫情目前仍未結束 雖然油價隨著大家的預期心理而開始回升

但是實際上美國與世界上對於原油以及相關製品的需求都僅有去年的70~90%左右

要真正的回到並超過19年的水準 時程上應該是在明年的下半年 如果疫苗有發揮重大作用的話

EPD在這次疫情中 因為本身四大部門有著良好的互補性 再加上擁有珍稀的通往碼頭的管道與儲存設施

因此得以在2020年九個月期間 僅僅承受了不到10%的利潤衰退 非常強悍的生存體質

但是未來四季 在營運上應該也難以有高成長的情況發生

利潤多寡主要都來自於運輸量 目前除了石油製品有較高的市場需求以外

NGL出口持續低迷 原油不論是國內或是出口也不見樂觀 且目前大多都已回到8~9成的水位

一年內"也許"會重回19年水平 那也只代表 10~15%的增長而已 所以未來一年我保守預估

EPD大概也只能成長5~10%的水平

2.長期觀點

長期來講 公司的資本配置已經大概說明了未來看法

"成長型"資本支出今年是29億 明年是13億 後年可能剩不到6億

近兩年的資本配置除了固定的配息比例以外 其餘大多都是用於債務償還改善體質

顯示公司高層已經有長期過冬的決心了

市場的規模成長已經結束了 可以想見接下來就是開始淘汰與併購體質不良的小公司

將下來將會出現大者恆大的少數競爭者局面

EPD在NGL這一塊市場已經是美國唯一龍頭了 接下來就看公司高層想要往哪一塊發展了

是保守將現金用於配息與回購? 或是改善為財務槓桿後開始找尋收購機會?

我們也只能持續的追蹤了

3.市場看法

雖然不知道為何這張圖有斷層

但是市場在2019年之前對於EPD有驚人的評價大概是20~24倍之間

19年大約落在10~14倍之間 然後疫情爆發後最低達到7.5倍 目前緩慢地向上回升當中

而諷刺的是EPD2020年的前三季不論是EPS EBITDA或是DCF的加總

都只比2019年衰退2~5%(EPS 1.58:1.56)(EBITDA 6098:6000)(DCF 4990:4778)

但是評價卻是從14倍腰斬至7倍

我很想簡單的解釋為市場因為原油與天然氣價格的崩跌 誤殺了EPD的股價

不過美國股市"通常"都是高效率市場的地方 對於同個產業長達快要一年時期的錯殺現象也不多見

所以也許有我所不理解的潛在風險 讓EPD與中游管道公司的整體評價下降至不足十倍

連現在還在虧損的百貨公司 股市評價應該都比EPD還高了XD 這甚麼鬼世界~~

四.風險與總結

1.風險

※油價與能源價格與股價連動的風險

就經營層面來講不是風險 EPD在疫情期間證明了良好的抗商品價格崩跌的能力

但是股價會崩 所以短期不賣出長期持有的話 應該不會有重大損失

可是會被嚴重的長時間套牢 限制住資金的流轉與標的轉換

※產業前景不明朗 產品需求具有高度週期性

全世界的原油供需是供過於求的 而且一年比一年嚴重

NGL與天然氣更是具備強烈的周期性循環

雖然EPD比較不會被商品價格影響 但是運輸量有可能受到影響的

也許這次疫情的表現也只是運氣好而已

而且美國油氣產業的上游狀況也不太好 中游設施似乎也即將飽和

這產業的未來 是憂大於喜的

2.總結

EPD Q3的表現還是平穩的 或者說就跟去年幾乎一樣

未來不論是短期或是長期的成長率也是很難有高期待

營運狀況近幾年可能就是個位數的成長幅度 不用抱有太大期待

而且高配息以及高達40%扣稅程度(對台灣人來講)

讓這檔標的也不適合長期持有領配息

我對於EPD的看法也不變 這家公司的營運有高度的抗油價崩跌的能耐

但是股價卻常常被拖下水 所以"可能"最好的買入點就是原油連帶股價崩盤的時候

然後在油價&股價回穩後賣出 會是比較好的投資策略

不過逢低買入時還是要謹慎評估當下環境的不同 謹慎為之~

如果有任何指教批評或是糾錯的話

都歡迎在我的粉專初提出建議或是回饋喔 感恩~~

FB專頁: https://goo.gl/jSJJAt

最後還是附註

本人毫無投資理財等相關科系或是工作背景

一切知識與資訊來自於自我學習與網路搜尋

以上資料不保證其正確性 只是單純免費的資訊分享

絕不代表任何的投資建議或是推薦 請保持自我判斷力

留言列表

留言列表

{{ article.title }}

{{ article.title }}