這家公司我抱持著朝聖的心情來做追蹤

我個人是完全沒有持有 只是想知道在獨一無二的油價崩盤事件中

會對於一家石油巨頭造成怎樣的影響

在Q1的時候 油價平均還有40~50塊錢的時候 XOM還挺住了其實現金收益與去年相當

那在Q2的時候 油價僅剩20~30塊錢的情況下 不知XOM是否能支撐下去 令人期待

在開始之前 建議各位客官先去觀看我最近寫的石油產業的追蹤報告

看完以上的三篇資訊 再回過頭來看XOM的Q2追蹤報告會比較有頭緒 那就開始啦

一.Q2的整體表現

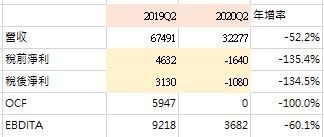

1.財務表現

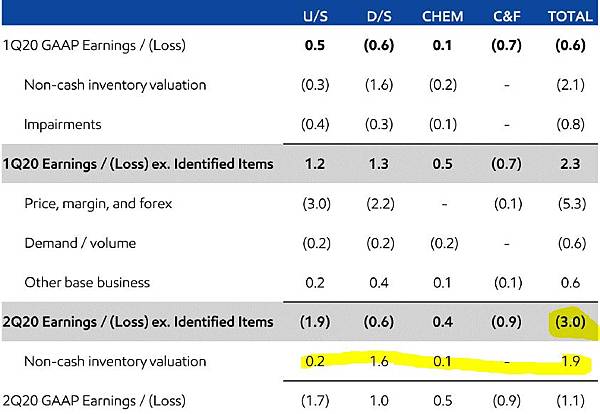

Q2不意外的稅後淨利是虧損約10.8億的 並且與Q1不同Q2是"實打實"虧損

事實上這一季的實際虧損高達30億美元 與Q1剛好相反非現金存貨估值反而美化了Q2的損益表

OCF在Q2是"零" 去年同期接近60億的說 EBDITA也剩下過往同期的1/3

各項數據都顯示出 20~30元低油價的狀態下 對於一家原油公司是多麼巨大的打擊

再來細看XOM的各部門表現

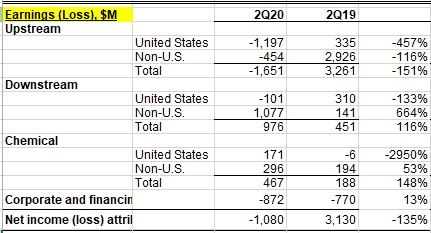

2.部門財務表現

雖然下游受益於價格的低廉而大幅增加受益 但是已經無法抵擋上游業務的損失了

尤其是上游的美國業務 本身來講美國原油的成本就比較高 在這樣的形況下更是加劇了損失

資本支出方面 可以看到XOM為了生存保留現金 大幅的縮減的資本支出

主要是上游的部分 幾乎只有去年同期的1/2 整體而言只有去年的65%

3.產量與關鍵數據

其實在液體(原油)的生產上僅減少了一些 但是在天然氣上卻有大幅度的降低

整體來講在液體與氣體的總生產量來講大約減少了10%左右

精煉的產品年增減少11% 而各類成品油的販售大約減少20%上下

XOM在上游的生產其實調整比我想像中的還小 尤其是原油那一塊地生產幾乎等於沒有衰退(僅-3%)

所以業務的虧損主要原因還是出自於需求以及價格在短時間的雙雙崩盤造成的

4.現金流狀態

如同開頭所講的 XOM這一期的OCF是"零"

但仍舊要持續維持發放股利與必要的資本支出與投資項目大約88億美元

為此XOM又再次發行了150億的債務來維持運作

2020年上半年的時間 金融債務增加了超過200億美元 一切都是為了生存啊

接下來我們來看看公司本身對於Q2以及未來的一些看法與表態

二.公司對於未來看法與相關資訊

1.電話會議摘要

※四月是最低點 業績逐漸改善中 但是煉油的利潤仍有很大的挑戰 尤其是北美地區 產品庫存創下歷史新高

※Q2現金運營支出比Q1減少了15% 有機會可以達成或超越在2020年全年減少15%的目標

※資本支出也比Q1降低25% 預估全年減少30%(230億)也可以達成 目前年化預估為190億

2021年預估會持平190億的資本支出

※Q2再次發行150億的債券來應對近期的狀況 近期流動性126億現金應該已經足夠 暫無更進一步發債計畫

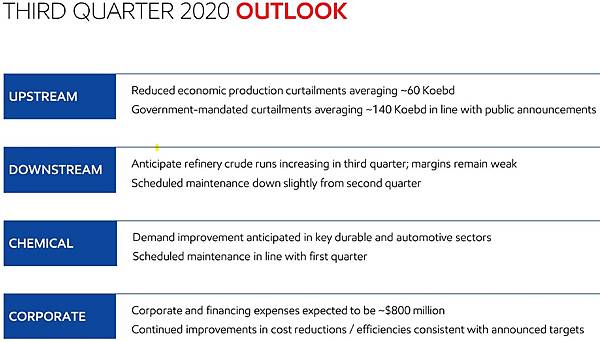

※預估2020Q4的道路運輸燃料需求將與19年Q4相當 但是航空燃料恢復速度會緩慢許多

※美國油品庫存過高的問題可能要到2021年才能回復過往水平

※未來的一年內 將會維持股息的發放與債務的水平

2.公司對於未來的預期

三.月貓觀點

1.短期觀點

※XOM短期內會不會倒??

應該不會吧 因為有了Q1與Q2的數據 就比較容易可以去對應未來的預測

Q3 Q4的油價應該會與Q1時期相當或是更好 所以OCF也可以大致推算擁有50~70億的水平應該是合理的

資本支出公司的預估是全年190億 照目前的速度應該是可以辦到的 而股息維持不變

依照這樣的速度進行下去 平均每季總現金流出約20億 以目前的現金水位撐著五季都沒問題

疫情造成的經濟封鎖情況 最糟糕的時期已經過去了

未來往好的方向前進的機率很高 XOM應該短期是沒有流動性風險了

不過在疫情最嚴重的時期 XOM當機立斷的大額舉債來維持股息的做法我倒是挺欣賞的

有著對自己的業務(與借錢??)能力十足的信心與關注小股東的溫柔(會議上有提到70%股東都是散戶)

2.長期觀點

這部分我並沒有深入的研究 只是說一下自己的看法

首先我認為原油與液體的需求大致上美國已經回升90%水位 全世界應該也是在80~90%的水平

需求已經回升了 但是供給卻快速的下降中 所以可能在未來的半年~1年左右可能會有一次供需上的錯置

造成的能源價格上漲(關掉的油井重開要時間 庫存水位開始快速下降) 也許XOM可以從中受益

但是長久來看 原油的供需其實是明擺著的供大於求 生產的年增率不到1%

雖然天然氣近幾年有成為替代媒來發熱的"(較)乾淨能源"趨勢(在中國地區天然氣消耗十年複合增長率高達13%)

但是天然氣的成長率也僅介於2~3%之間

XOM在產量上來講是2/3的原油公司+1/3的天然氣公司 並且並未涉足於其他替代能源業務

所以在XOM長期成長率上面實在很難有太樂觀的預期 尤其是將資本支出在未來的一年半刪減到僅剩下2/3的水位

四.總結

對於XOM的研究與兩季的追蹤就此到了一段落 我也暫時不會在關注這家公司了

投資能源類型的公司其實要考量的變數其實相當的多

我看似深入的研究其實也是很膚淺的把年報數據拿出來介紹而已

但是從這次疫情帶來的史詩級的供需失衡中

我們可以觀察到這個產業是多麼的靠天吃飯 就連產業中的超級巨頭

都會陷入可能倒閉的風險 要麼縮減股息 要麼大幅舉債 資本支出也是能節省就節省

何況是一些上游探勘開採的小公司 尤其是美國的頁岩油公司

總之希望這次的對於XOM的3篇文章介紹與追蹤 能給你帶來一些幫助

當然報告內容僅是個人觀點分享 並非任何的投資建議

如果有任何指教批評或是糾錯的話

都歡迎在我的粉專初提出建議或是回饋喔 感恩~~

FB專頁: https://goo.gl/jSJJAt

最後還是附註

本人毫無投資理財等相關科系或是工作背景

一切知識與資訊來自於自我學習與網路搜尋

以上資料不保證其正確性 只是單純免費的資訊分享

絕不代表任何的投資建議或是推薦 請保持自我判斷力

留言列表

留言列表

{{ article.title }}

{{ article.title }}